Rychlý přehled

Prohlášení poplatníka vyplníte tak, že uvedete své identifikační údaje, zvolíte uplatňované slevy a případně zapíšete děti pro daňové zvýhodnění.

-

Prohlášení podepisujete jen u jednoho zaměstnavatele.

-

Podává se do 15. února nebo do 30 dnů při nástupu.

-

Bez podpisu nelze uplatnit slevy.

-

Změny (např. narození dítěte) hlásíte do 30 dnů.

Pokud si nejste jistí, jak slevy správně uplatnit, nebo máte souběh zaměstnání a podnikání, využijte naši online poradnu, abyste neplatili víc, než musíte.

Co je to prohlášení poplatníka daně z příjmu

Prohlášení poplatníka daně z příjmu fyzických osob, často nazývané jako „růžové prohlášení“, je povinný dokument, který musí zaměstnanci každoročně vyplnit a odevzdat svému zaměstnavateli. Na základě tohoto prohlášení se totiž stanoví způsob odvádění daně z příjmů. Ostatně je to také v jejich zájmu, protože jim to umožňuje využít slevy na dani.

Tip na článek

Tip: Daň se nehradí jen z příjmů, ale také z nemovitostí. Přečtěte si naše shrnutí o dani z nemovitosti. Dozvíte se, jaká je její výše, kdy se platí a jak se k její platbě přihlásit.

Základním předpokladem pro uplatnění slev na dani prostřednictvím růžového prohlášení je, že zaměstnanec může prohlášení poplatníka podepsat pouze u jednoho zaměstnavatele. Nezáleží na tom, jestli pracuje na plný či částečný úvazek nebo jestli u zaměstnavatele pracuje na dohodu o provedení práce nebo dohodu o pracovní činnosti.

Prohlášení poplatníka se podává jednou ročně, standardně na začátku kalendářního roku do 15. února nebo při změně zaměstnání do 30 dnů od nástupu do nové práce. Pokud dojde během roku ke změnám, které by měly vliv na výši uplatněných daňových slev (například narození dítěte), měl by zaměstnanec podat aktualizované prohlášení, a to opět do 30 dnů od vzniku skutečnosti (narození dítěte).

Související služba

Nejste si jistí, jak správně postupovat v oblasti daní, abyste nešlápli vedle?

Pomůžeme vám zorientovat nejen v zákoně, ať už jde o řešení konkrétní daňové situace, přípravu na kontrolu ze strany finančního úřadu či obranu před soudem.

Mám otázku

- Při objednání služby přesně víte, co dostanete a kolik vás to bude stát.

- Vše zvládneme on-line nebo osobně v jedné z našich 6 kanceláří.

- 8 z 10 požadavků vyřešíme do 2 pracovních dnů.

- Pro každý právní obor máme specialistu.

Růžové prohlášení u dvou zaměstnavatelů

Jak jsme již avizovali, prohlášení poplatníka daně z příjmu lze podepsat pouze u jednoho zaměstnavatele. Co vám tedy hrozí v případě, že jej podepíšete u více zaměstnavatelů?

Pokud podepíšete růžové prohlášení u dvou nebo i více zaměstnavatelů, dochází k nesprávnému uplatnění daňových slev, což má za následek nedoplatek na dani z příjmu. V České republice je totiž zásadou, že daňové slevy mohou být uplatněny pouze jednou a u jednoho zaměstnavatele, typicky u toho, u kterého má zaměstnanec hlavní pracovní poměr.

Pokud tedy váš zaměstnavatel zjistí, že máte podepsané prohlášení poplatníka dvakrát, musí vám ze mzdy strhnout částku odpovídající rozdílu na dani. Pokud už ale podal vyúčtování, pak musí oznámit vznik dluhu z viny poplatníka, tedy vás. Jakmile finanční úřad zjistí, že jste uplatnili daňové slevy u více zaměstnavatelů, bude požadovat doplatek daně za období, kdy byly slevy uplatněny nesprávně. Kromě doplatku daně vám může být také uloženo penále.

V praxi se nejčastěji setkáváme právě s tím, že zaměstnanci podepíší prohlášení u dvou zaměstnavatelů současně. To vede k doměření daně a penále. Častou chybou je ale také neuvedení změny u studujícího dítěte po ukončení studia.

Kdo vyplňuje prohlášení poplatníka

Růžové prohlášení vyplňují všichni zaměstnanci. Nezáleží přitom na tom, jestli jsou zároveň studenty nebo důchodci. Stejně tak vyplňují prohlášení poplatníka i živnostníci, kteří jsou zároveň zaměstnanci. Zaměstnavatel jim však nesmí podepsat roční zúčtování daně. To si totiž musí zařídit sami při podání daňového přiznání.

Tip na článek

Tip: Živnost nebo zaměstnání? A co kdybyste zkusili obojí? Jaké jsou výhody takové kombinace a co vám může stát při podnikání v cestě? To vám poradíme v našem dalším článku.

Jak vyplnit prohlášení poplatníka daně z příjmu

Základní údaje

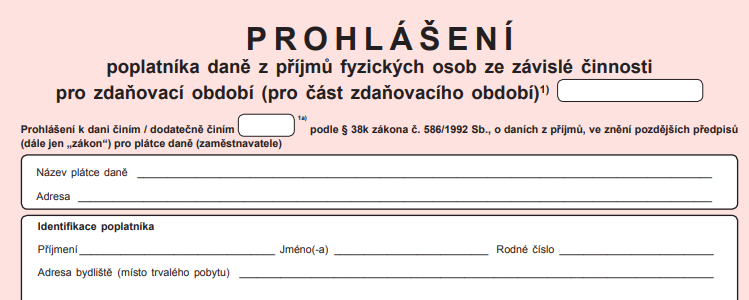

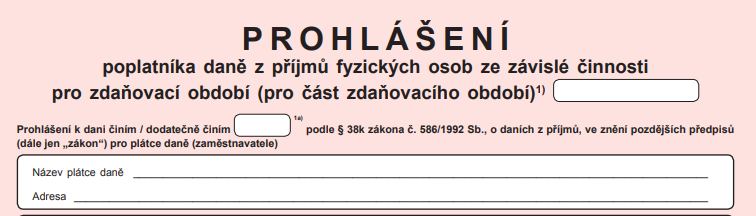

První kolonkou k vyplnění je zdaňovací období. Tím je rok, pro který prohlášení podáváte. Další kolonku “dodatečně činím“ vyplňte pouze v případě, že prohlášení podáváte dodatečně. V tomto případě do ní napíšete XD.

V první tabulce je potřeba vyplnit název plátce daně a jeho adresu. Plátcem daně je váš zaměstnavatel, a proto sem vepište celý název firmy (např. Dostupný advokát s.r.o.). Stejně tak vyplňte i přesnou adresu sídla firmy (např. V Jámě 699/1, 110 00 Praha 1 — Nové město)

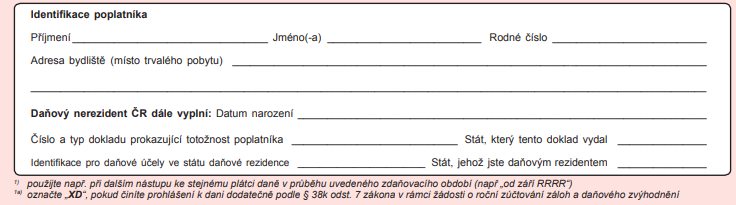

Identifikační údaje

V tabulce s názvem Identifikace poplatníka vyplníte své jméno, příjmení, rodné číslo a adresu vašeho místa trvalého pobytu. V případě, že nemáte českou státní příslušnost vyplňujete také druhou část tabulky, tedy “Daňový nerezident ČR dále vyplní“. K vyplnění údajů o dokladu prokazující totožnost poplatníka použijte váš cestovní pas nebo občanský průkaz vydaný ve vaší zemi.

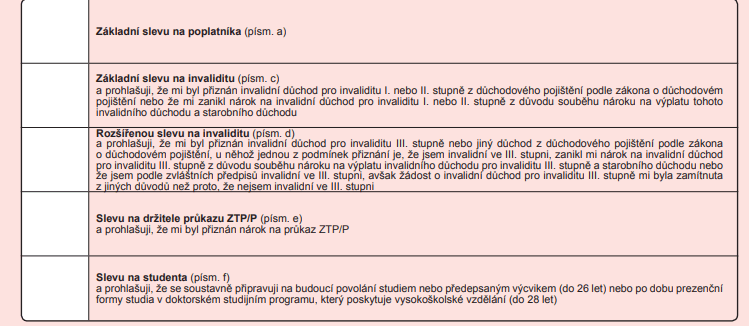

Slevy na dani

Druhá tabulka zahrnuje všechny možné slevy na dani, které můžete uplatnit. Zde zaškrtnete písmenem X ty slevy, které se vás týkají. Případně písmeny XD, pokud je uplatňujete dodatečně.

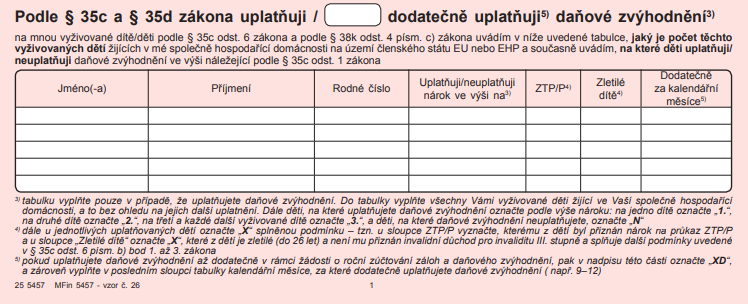

Daňové zvýhodnění na dítě

Tato část se týká daňové zvýhodnění na děti. Abyste však mohli využít daňového zvýhodnění na děti, musíte splnit několik podmínek:

- Musí se jednat o vámi vyživované dítě, které s vámi žije ve společné domácnosti. Vyživovaným dítětem se v tomto případě myslí vlastní biologické dítě, osvojené dítě, dítě v náhradní péči i po jejím ukončení z důvodu zletilosti či nabytí svéprávnosti, nevlastní dítě a vnouče, jehož rodiče nemají příjmy pro uplatnění daňového zvýhodnění.

- Zvýhodnění se dá uplatnit do 18. roku dítěte v případě, že již nadále nestuduje nebo do 26. roku dítěte, pokud stále studuje.

- Daňové zvýhodnění na dítě může uplatnit vždy jen jeden z rodičů. Z toho důvodu musí rodič, který zvýhodnění neuplatňuje doložit potvrzení o neuplatnění daňového zvýhodnění. Pokud tento rodič není zaměstnancem, pak podává čestné prohlášení o neuplatnění slevy na dítě. Stejně tak je potřeba doložit neexistenci druhého rodiče. K tomu je třeba potvrzení nebo čestné prohlášení.

Pokud všechny podmínky splňujete, pak můžete vyplňovat. Vyplníte zde jméno, příjmení, rodné číslo vašeho dítěte a napíšete, zda slevu uplatňujete nebo neuplatňujete (ano / ne). Pokud je vaše dítě ZTP/P, pak zaškrtněte tuto kolonku písmenem X. Pokud je vaše dítě starší 18 let, ale stále studuje, zaškrtněte písmenem X sloupec “Zletilé dítě“. Zároveň musíte ale počítat s tím, že je potřeba doložit potvrzení o studiu vašeho dítěte.

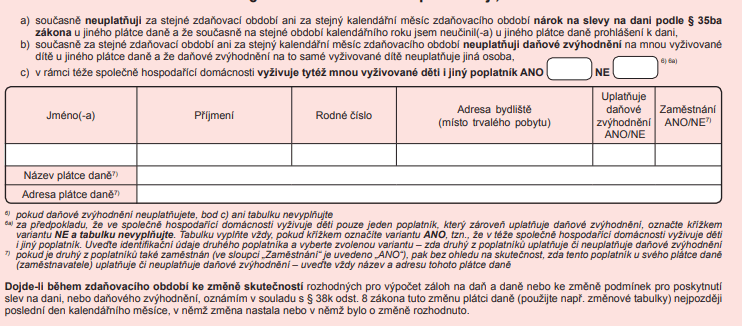

Další rodič vyživovaného dítěte

Zde nejdříve zaškrtnete ano či ne. Ano vyplníte, pokud sdílíte domácnost s dalším poplatníkem, který společně s vámi vyživuje vaše děti. Pokud vyplníte ano, musíte vyplnit i tabulku pod tím. Zde tedy uvedete jméno, příjmení, rodné číslo a adresu trvalého pobytu této druhé osoby (rodiče). A podle toho, zda tato osoba uplatňuje zvýhodnění vyplníte ano nebo ne.

V posledním sloupci pak opět vyplníte ano nebo ne v závislosti na tom, zda má tato druhá osoba zaměstnání. V dalším řádku vyplníte název firmy, ve které tato osoba pracuje a o řádek níž adresu této firmy.

Podpis a datum

V podpisové části napíšete do sloupce “Prokazatelně učiněné prohlášení poplatníkem“ svůj podpis a datum podpisu. Řádek vyberete podle toho, zda prohlášení podáváte na uvedené zdaňovací období nebo dodatečně za uvedené zdaňovací období.

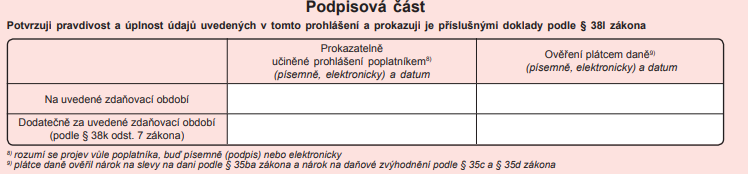

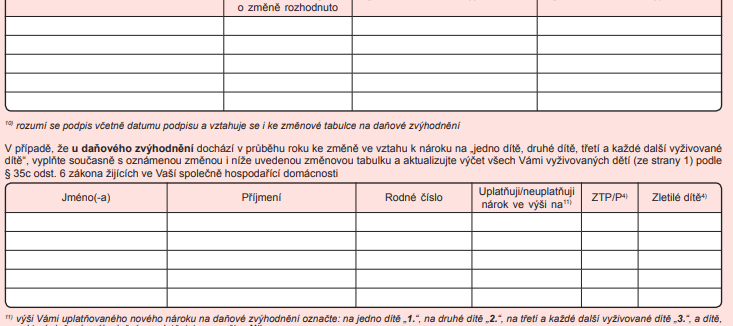

Změny v nároku na slevy či zvýhodnění

Poslední změnová část se vás týká pouze v případě, že u vás během roku nastanou změny, které mají vliv na prohlášení poplatníka a uplatnění slev na dani. Může se jednat např. o narození dítěte, ukončení studia nebo rozvoj invalidity.

V těchto případech je potřeba vyplnit o jaký druh změny se jedná a v jaký měsíc bylo o změně rozhodnuto nebo změna nastala (rozhodnuto mohlo být např. o přiznání invalidity, zatímco nastat mohlo narození dítěte). Do třetího sloupce připojte svůj podpis a datum podpisu. V případě, že se změna týká vyživovaných dětí, využijte také tabulku níže, kam doplníte údaje o vašem dítěti.

Nejste si jistí, zda máte vše správně? Ozvěte se nám – první orientační posouzení vaší situace zvládneme online.

Shrnutí

Prohlášení poplatníka daně („růžový formulář“) je klíčový dokument, díky kterému můžete u zaměstnavatele uplatnit slevy na dani a daňové zvýhodnění na děti. Podepsat jej smíte pouze u jednoho zaměstnavatele a zpravidla do 15. února daného roku, případně do 30 dnů od nástupu do zaměstnání. Jakoukoli změnu – například narození dítěte nebo ukončení studia – je nutné oznámit do 30 dnů.

Chyby při vyplnění nebo podpis u více zaměstnavatelů mohou vést k doměření daně a sankcím. Pokud si nejste jistí správným postupem, zejména při souběhu zaměstnání a podnikání nebo při řešení nedoplatku, vyplatí se situaci konzultovat s odborníkem.

Často kladené dotazy

Musím podepisovat růžové prohlášení každý rok?

Ano. Prohlášení poplatníka se podepisuje na každé zdaňovací období znovu, obvykle do 15. února daného roku. Bez nového podpisu vám zaměstnavatel nemůže uplatňovat slevy na dani.

Co se stane, když podepíšu prohlášení u dvou zaměstnavatelů?

Dojde k nesprávnému uplatnění slev, vznikne nedoplatek na dani a finanční úřad může daň doměřit včetně penále nebo úroku z prodlení. Slevy lze uplatňovat pouze u jednoho zaměstnavatele současně.

Lze podepsat prohlášení u dohody o provedení práce (DPP)?

Ano, ale pouze u jednoho plátce. Pokud prohlášení nepodepíšete, bude daň sražena bez uplatnění slev (u nižších příjmů může jít o srážkovou daň).

Do kdy musím nahlásit narození dítěte nebo jinou změnu?

Změny, které mají vliv na slevy nebo daňové zvýhodnění (např. narození dítěte, ukončení studia, přiznání invalidity), je nutné oznámit zaměstnavateli do 30 dnů od jejich vzniku.

Může daňové zvýhodnění na dítě uplatnit oba rodiče?

Ne. Daňové zvýhodnění může za daný měsíc uplatnit pouze jeden z rodičů. Druhý rodič musí doložit potvrzení, že zvýhodnění neuplatňuje.

Musím podat daňové přiznání, když mám zaměstnání i živnost?

Ano. Pokud máte kromě zaměstnání i příjmy z podnikání nebo jiné zdanitelné příjmy, roční zúčtování u zaměstnavatele nelze provést a musíte podat vlastní daňové přiznání.

Lze růžové prohlášení podat elektronicky?

Ano, pokud to zaměstnavatel umožňuje (např. přes interní systém nebo elektronický podpis). Vždy je ale nutné, aby bylo prohlášení prokazatelně podepsáno a doručeno zaměstnavateli.